ウォルマートが示す”小売りの次章”新たな稼ぎ方の姿勢に学ぶ

2023年3月にアメリカ・ラスベガスで開催された小売業界向けカンファレンス「SHOPTALK 2023」で、ウォルマートの2名が講演に登壇しました。世界最大手チェーンの経営層が、多くの競合・取引先が集う場で、自社の考えや取り組みを話すことにとても感心します。加えて、取り上げるテーマが「リテールメディア」と「グローバル」であったことに、勝手ながら強いメッセージ性を感じました。推測も含みますが、企業として“稼ぎ方”を広げ、より一層強固なビジネス構築に本腰を入れていくと考えます。本稿では、そうしたウォルマートの新たな稼ぎ方を見ていきます。

コロナ禍への対応を終えて次のステージに向かう決意

時を少し戻して、コロナ禍での彼らの姿勢を振り返ります。

コロナ禍を経て、2年ぶりにリアル開催されたNRF Retail’s Big Show 2022において、ウォルマートUS CEOのJohn Furner(ジョン・ファーナー)氏は”絶えず変化する消費者のニーズを常に理解して、適応していくことの重要性”を強調していました。感染拡大、外出抑制に伴い、人々の購買行動が大きく変化したことは記憶に新しいでしょう。その変化に関して、ファーナー氏は「毎日必要なものの補充について、人々はあまり考えなくなる」と説明しました。店舗、および家庭に対して、適切なタイミングで、必要な商品を漏れなく提供することを小売の使命として捉えているのだと感じました。

2007年より開始していたECの強化は勿論のこと、自宅配送、BOPIS(店舗受け取り)の体制を整え、不測の事態でも成長を遂げました。月額費用を支払うことで配送料が無料となる会員制サービス「Walmart+」もコロナまん延直後の20年9月にリリースされており、対応力の速さは顕著です。

実際にアプリを使って注文・受取を行ってみましたが、複雑さは全くありません。BOPISか自宅配送かの受け取り方法を選択し、後は商品を探して、決済するだけという非常にシンプルなインターフェースで、初めて使う人でも迷いません。なお、コロナ禍前のEC売上(19年)と比較すると、20年は69%増、21年は70%増と驚異的な伸びです。

そして、今年1月に開催されたNRF Retail’s Big Show 2023で、ファーナー氏は「コロナ禍による影響からはやや改善が見られたものの、ウクライナ侵攻に伴う食糧などの需要急増と数十年ぶりのインフレが重なり、歴史的に困難な年だった」と22年の状況を説明した上で、「今は小売業界にとってユニークな時期にある。(中略)常に変化にオープンであれば、われわれは成長していける」と新たな挑戦への意気込みを示しました。コロナ禍への迅速且つ柔軟な対応によって成長を果たした20年、21年とは異なり、次のステージに向けて動きだす決意が感じられます。

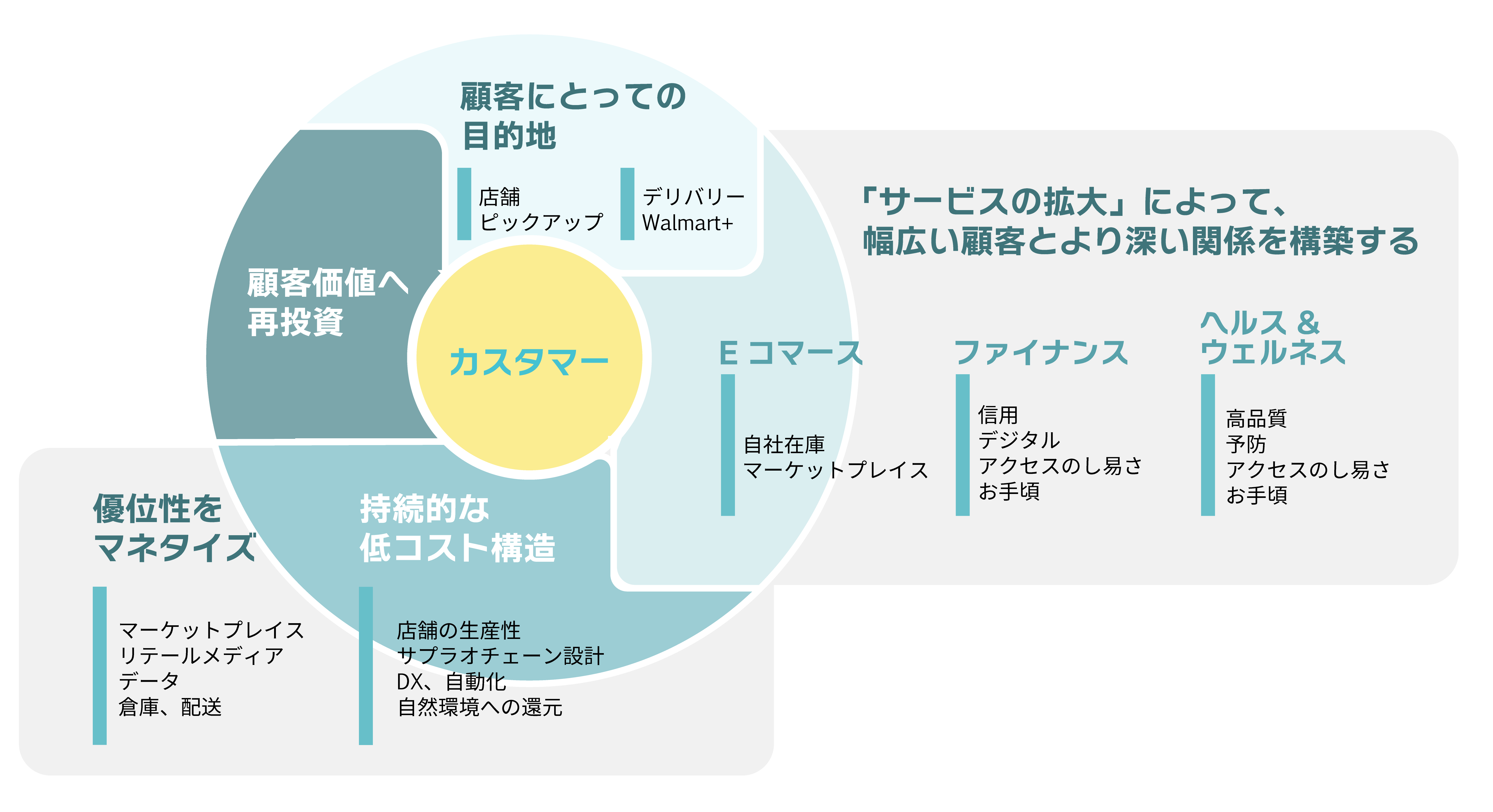

コロナ禍以後の投資家向け説明資料に目を通しても、その変遷が浮き上がってきます。21年2月の投資家向けカンファレンスにて、「Customer Centric」という新たな戦略が打ち出されています(図表①)。顧客を中心に据え、サービスとして「EC」、「ヘルス&ウェルネス」、「ファイナンス」の3点を提供して、店舗での物販以外でも関係を深めていくことが宣言されています。

その上で、技術を活用しながらコスト構造を良化し、自社の優位性である顧客接点・データ・インフラなどをマネタイズすることで新たな収益を生むことを目指しています。さらに、そこで生まれた収益を顧客価値として還元し、魅力ある企業・チェーンとしての地位を確立、そうすることでループが上手く循環することになります。

図表① Walmart Customer Centric Business Model(2021年 ウォルマート投資家向け資料を基に筆者作成)

図表① Walmart Customer Centric Business Model(2021年 ウォルマート投資家向け資料を基に筆者作成)

約1年後の22年4月に出された投資家向け資料を見ると、依然としてコロナ禍の影響に言及しつつも、楽観的な考えを示しています。ウォルマートが新たに開発したGo Local(物流支援)やWalmart Luminate(データ分析システム)などのサービスをサプライヤーやパートナーに活用してもらうことで、一丸となって顧客に価値を提供していけるとの期待を述べています。自社アセットの外販と捉えると「Customer Centric」戦略でいうところの、「優位性のマネタイズ」とも通ずる話ではありますが、この時点ではウォルマートがより一層「顧客にとっての目的地」になるための地盤固めという印象を受けました。

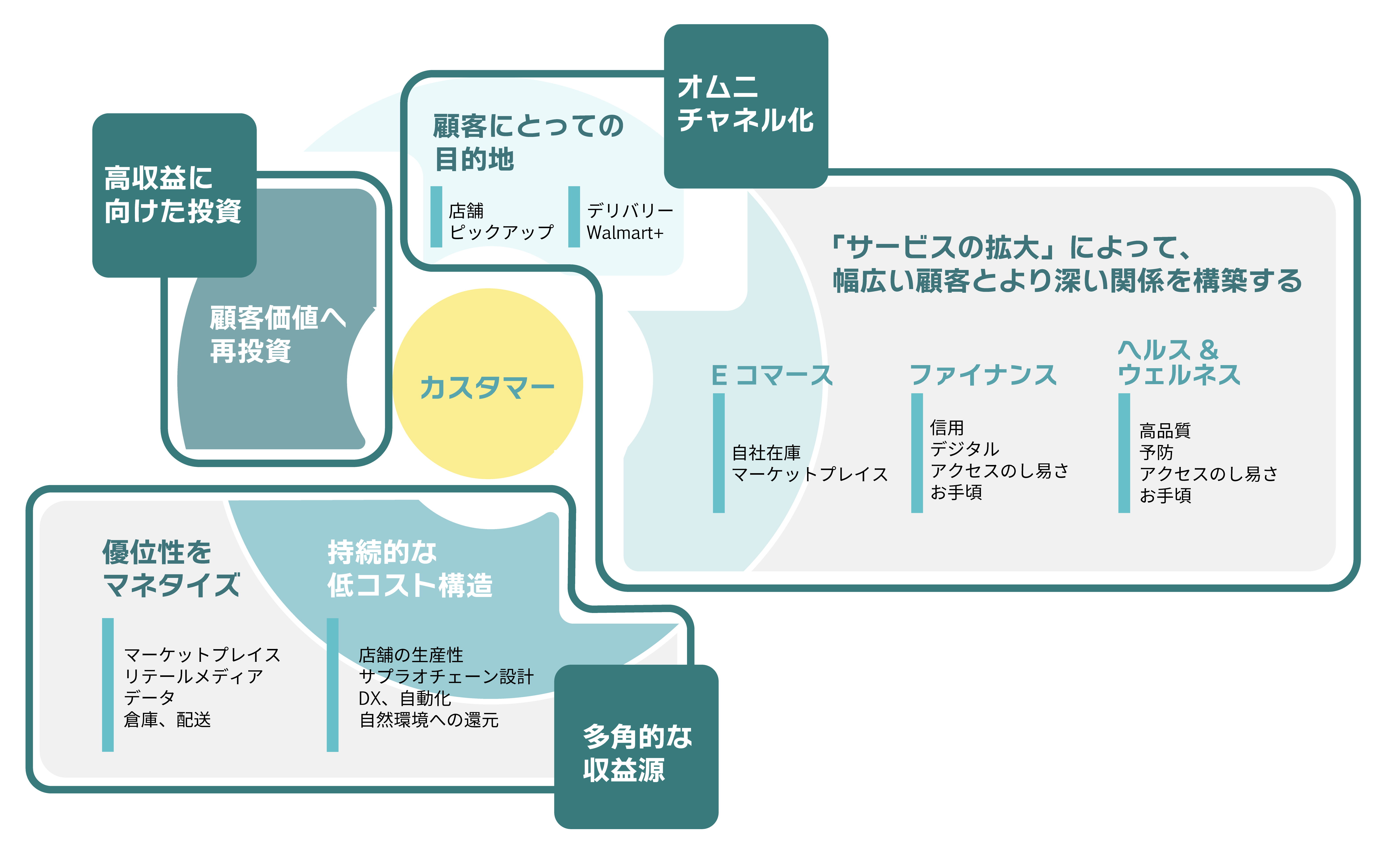

そして、さらに今年の資料を見ると、“Business mix(事業構成)”に言及し始めています。小売業としての次章へ入る準備が整っていると強調し、次章を作っていくためには「オムニチャネル化」「多角的な収益源」「高収益構造に向けた投資」の3つが重要であると述べています。

これはまさに、「Customer Centric」戦略で語られた「顧客にとっての目的地&サービスの拡大」「優位性をマネタイズ&持続的な低コスト構造」「顧客価値へ再投資」をそれぞれ示していると考えられます(図表②)。いよいよウォルマートが強固なビジネス構築に入っていくという兆候がここでも感じられます。

さらに今年は“グローバル”オムニチャネルに対する言及も出始め、アメリカの成功事例を活かしつつ、ローカルへ適応しながら、これまで以上にグローバル事業を強化していくのではないかと推測されます。

図表② 「図表① Walmart Customer Centric Business Model」に2022年 ウォルマート投資家向け資料の内容をプロット(図1同様、2021年投資家向け資料を基に筆者作成)

図表② 「図表① Walmart Customer Centric Business Model」に2022年 ウォルマート投資家向け資料の内容をプロット(図1同様、2021年投資家向け資料を基に筆者作成)

ここからは、最新のカンファレンス「SHOPTALK 2023」に話を戻し、「リテールメディア」と「グローバル」について語られた内容に触れていきます。次章に向けて、どのようなスタンスを取っているかが分かってくると思います。

リテールメディアが流通産業において果たす役割

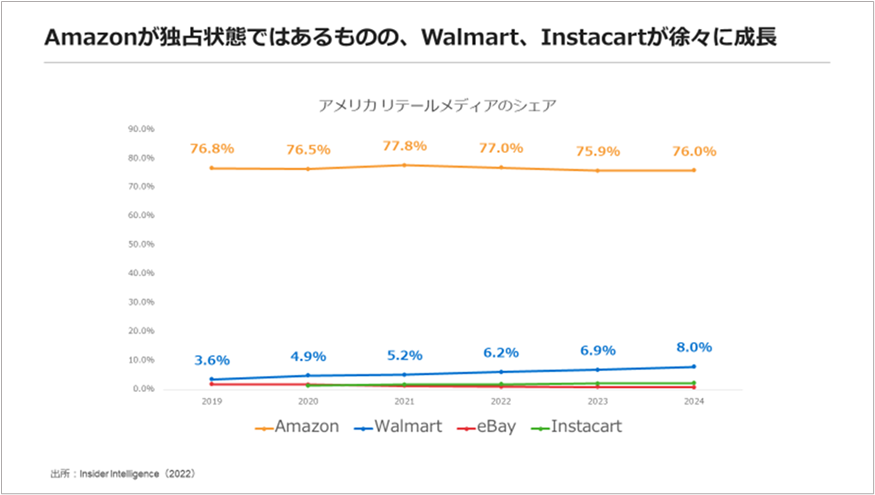

初めに、ウォルマートのリテールメディア売上規模をおさらいすると、2022年は27億ドル(約3800億円)、前年比約40%増となっています。全社売上に対する比率は1%未満ながら、成長率は目覚ましいと言えます。

さらに、店舗などでの物販と比べると利益率が非常に高いため、「多角的な収益源」の獲得に大きく貢献しています。最大の競合となるアマゾンは同値377億ドル(約5兆円)に到達、ウォルマートとしても、さらに伸ばしていける余地は多分に残されています。では一体、今後の成長に向けて、どのような考えを持っているのでしょうか。

「SHOPTALK 2023」でウォルマートUS Chief Revenue Officer(最高収益責任者)のSeth Dallaire(セス・ダレアー)氏は、リテールメディアを成功させるために必要な要素を語りました。最高収益責任者であるダレアー氏が語るということからも、収益の観点でいかにリテールメディアを重要視しているかが分かります。

さらに彼の経歴が興味深く、アマゾンのリテールメディア事業立ち上げをリード、その後、食料品の即日配達サービスを運営するInstacartの最高収益責任者としてリテールメディア事業をいちから立ち上げたそうで、まさにリテールメディア領域の立役者と言える人物です。そんな彼が初めて非デジタルネイティブの企業に入り、どのようにウォルマートのリテールメディア事業を牽引するのか、注目です。

初めに、彼はリテールメディアの役割について、「メーカーなどに対して、自宅で買物をしている消費者に話し掛ける機会を提供するもの」と説明。そして、「棚在庫」「バックヤード在庫」「小売に商品を提供する際の総費用」などの情報も加味しながら、総合的に戦略を考え、リテールメディアのデータと媒体を活用していくことが肝要であると強調しました。

そうすることで、リテールメディアへ投資する際に、売上がどれほど伸びるか、あるいは棚に商品が十分あるかなどをシミュレーションすることができ、適切なタイミングで、適切な量の広告を打つことが可能となります。

また、メーカーサイドで必要となる人材像についても触れ、メディア・広告の技術的な知識はもちろん、プランニングをしていく上でデータに対する知識も必要になると述べました。加えて、これまでの広告宣伝部門の担当者とは異なり、代理店や財務(予算)担当者などとだけ話すのではなく、小売向き合いの営業関連部門とも話す必要があると主張。その際、それぞれが異なる言語(目標、KPIなど)を持ち合わせることがあるため、その統制を行わなければならないと言います。

また、小売サイドでもメーカー向き合いのバイヤー部門やマーケティング部門の間で、リテールメディアのKPIが曖昧となっているケースがあるとのことです。そうなると、メーカーと取り交わしたJBP(ジョイントビジネスプラン)に対する影響度が上手に測定できず、不明瞭になってしまうと話しました。その事態を発生させないためにも、リテールメディアを活用する目的について事前によく話し、KPIに落とし込む必要があるとの見解を示しました。

確かに、これまでのメーカー広告宣伝担当者は、予算をどのように使うことでブランド認知を高められるかを考えればよかったわけですが、リテールメディアを扱うとなると、そのようにはいきません。最終購買の場により近く、かつコミュニケーションの対象をかなり緻密に練られるため、売上や在庫に関しても考えを巡らせる必要が出てきます。

同時に、小売サイドもメディア・広告であることをしっかりと意識し、充当されるメーカーの予算が販促金の域を越え、ブランドコミュニケーションを目的としたマーケティング予算に移行していることを理解していかなければなりません。

最後に、代理店の役割について言及。リテールメディアにとって、代理店は重要な役割を担うと考えているようです。他のメディアと併せて、リテールメディアの機能を理解した上で、メーカーなどの広告主とプランニングを行ってくれることが大きいようです。もし代理店がいないと、各々のメディアでプランニングを行う必要が出てしまい、マーケティングが分断されてしまいます。

既に、アメリカではリテールメディアが他メディアと同様の力を持ち始めているからこそ、小売とメーカーの間に立って、しっかりと運用してもらうことが重要であると言えます。

ちなみに、本セッションには、パネリストとして菓子メーカー・モンデリーズと日用雑貨メーカー・チャーチ&ドワイトのオンラインコマース責任者も登壇し、メーカーとしての考えを共有しました。リテールメディアに対する基本的な捉え方については、ウォルマートと大きな相違はないように感じました。

ただし、ウォルマートと両メーカーで温度差を感じたポイントが一つあります。それは、各小売のリテールメディアがあくまで“one of them”であるということ。発言の端々から、リテールメディアを “点”ではなく、他のマーケティング戦略と併せた“線“として活用し、評価することへの意識を強く感じました。

それはすなわち、従来型のマス広告、SNS、リテールメディアなどを横断して見たときに、目的が果たせて、ROIが高い媒体を優先することを意味しています。

モンデリーズの責任者は、「リテールメディアだけでも47個あるので、フラットに費用対効果を測れるような指標をレポートしてもらいたい」との趣旨で話していました。ウォルマートの幹部を前にして、メーカーサイドがこのような発言を堂々と出来る関係性に驚き、感心したとともに、正しい費用対効果を証明していくことが必要不可欠であると感じました。

ダレアー氏、およびメーカー2社による本セッションを踏まえ、ウォルマートがリテールメディアをより成長させる上で重要な要素は以下3つに集約されると思います。

①広告主にとって効果の高いメディアを仕立てる

②広告、販売両面に明るく、組織横断の討議や企画を仕切れる人材を獲得・育成する

③広告主(および代理店)とKPIを擦り合わせ、正しく効果測定を行う

eMarketer社によると、ウォルマートリテールメディア事業の成長率は前年比42%増、業界でのシェアも同1%弱増の見込みです(図表③)。非デジタルネイティブ企業としてはナンバーワンの地位を保ちつつ、どのようにアマゾンとの差を縮めていくのか注目です。

図表③ アメリカのリテールメディアのシェア (eMarketer社「Insider Intelligenceレポート(2022)」を基に筆者作成)

図表③ アメリカのリテールメディアのシェア (eMarketer社「Insider Intelligenceレポート(2022)」を基に筆者作成)

世界最大手チェーンが見据えるグローバルマーケットとは

FY23 4Q(2022年11月~2023年1月)をベースに見ると、ウォルマート全体に占めるグローバル事業の売上は約17%。世界19カ国に事業を展開していることを考えると、決して高い数字ではなく、まだまだアメリカでの事業が主力ですが、前年比5.5%増と着実に成長しています。今年の投資家向け資料をみても、「グローバルでのオムニチャネル戦略を強化していく」趣旨の表明があります。グローバル事業の長である、ウォルマートInternational CEOのJudith Mckenna(ジュディス・マッケナ)氏が「SHOPTALK 2023」で語った内容を基に、当社がどのようにグローバルマーケットを見ているかについて考察します。

マッケナ氏はセッション冒頭で、インフレ、気候変動などに直面する状況は世界で共通していると述べ、消費者はこれまで以上にどの企業、店舗を信頼すべきかについて考えるようになったと主張。従って、小売として価値の創造が非常に重要となり、その際にデジタル活用は欠かせない要素になるとの見解を示しました。

そして彼女は「どの国・エリアでも、消費者は似ているという発想から始める」と述べた上で、デジタル化の度合いは各国で異なるため、国・エリア別の戦略が必要になると説明しました。

ウォルマートはすでに世界人口の40%をカバー。中でも、中国、インド、カナダ、チリ、メキシコ、南アフリカを注力マーケットとして捉えています。

中国については、消費者の生活にデジタルがかなり根付いており、ウォルマートとしても約50%がECからの収益とのことです。一方で依然として店舗もにぎわっていることから、店舗数やそこで取り扱う商品ボリュームなどについて、適切なバランスを見定めているといいます。デジタル化がかなり進んだ中国から学ぶことは非常に多いようです。

反対に、デジタル化が遅れている国での取り組み事例として、メキシコを取り上げました。メキシコは、デジタル化うんぬんの前に、銀行口座やクレジットカードの普及率が低い状況にあるそうで、人口1.2億人に対して、約30%の4200万人が口座を持っていないとのことです。

そのような環境下でウォルマートが仕掛けた取り組みは非常に巧みです。「Cashi」というプリペイド型の決済アプリを自社主導で開発し、口座を持たない層にもクレジットカード決済さながらの体験を構築したそうです。各店舗に専用端末を配備し、消費者はその場で現金をアプリにチャージ、そうすることで、実店舗での購買が楽になり、さらにはECでの購買も可能になります。

加えて、このアプリはウォルマート以外でも利用が可能とのこと。他の小売はもちろん、ストリーミングサービスの費用や公共料金の支払いにも対応させることで、自社のみならずメキシコ全体のデジタル化向上に寄与しています。イギリスでも数年前に同様のサービスを行ったそうですが、うまく浸透しなかったもようです。

取り組みの成否をその場で判断するのではなく、国・環境との相性をしっかりと見極めた好事例と言えます。

マッケナ氏は、「オープンマインドになることがグローバルビジネスで最も重要である」と締めくくっており、中国とメキシコの例を見ただけでも、いかにウォルマートがローカル市場を理解し、柔軟に適応しているかが分かります。さらに、各マーケットでの成功や失敗から学ぶことを強く意識しており、グローバル事業によって、企業としての力も一層強化されていると感じました。

ここまで、ウォルマートが目指す“小売としての次章”を見てきました。最大の強みである「カスタマー(顧客)」を軸に、オンライン環境を構築したり、グローバル展開したりすることで、顧客接点・販売機会を増やして売上を増加させつつ、そこで築かれたデータ・面・インフラなどをマネタイズすることで小売としての新たな収益を生む構造を目指していることが分かるでしょう。

自社の強みを理解し、広い視野で“新たな稼ぎ方”をつくる姿勢は日本企業としても見習うべきではないでしょうか。

本記事は、スーパーマーケット専門情報誌「販売革新」にて弊社経営推進部の小野寺裕貴が連載しているものであり、株式会社アール・アイ・シー社の承認の上掲載しています。

出典:販売革新2023年8月号「海外流通企業スタディ「ウォルマート」ー企業のポートフォリオの強化を進めるー」